Les FFNs uttalelse om finansiell rapportering 2025 her

På FFNs seminar om finansiell rapportering presenterte FFNs komité for finansiell informasjon (KFI) årets uttalelse om finansiell informasjon. Uttalelsen omhandler i år fem hovedtemaer:

– Pre-close calls, hvordan unngå innsideinformasjon

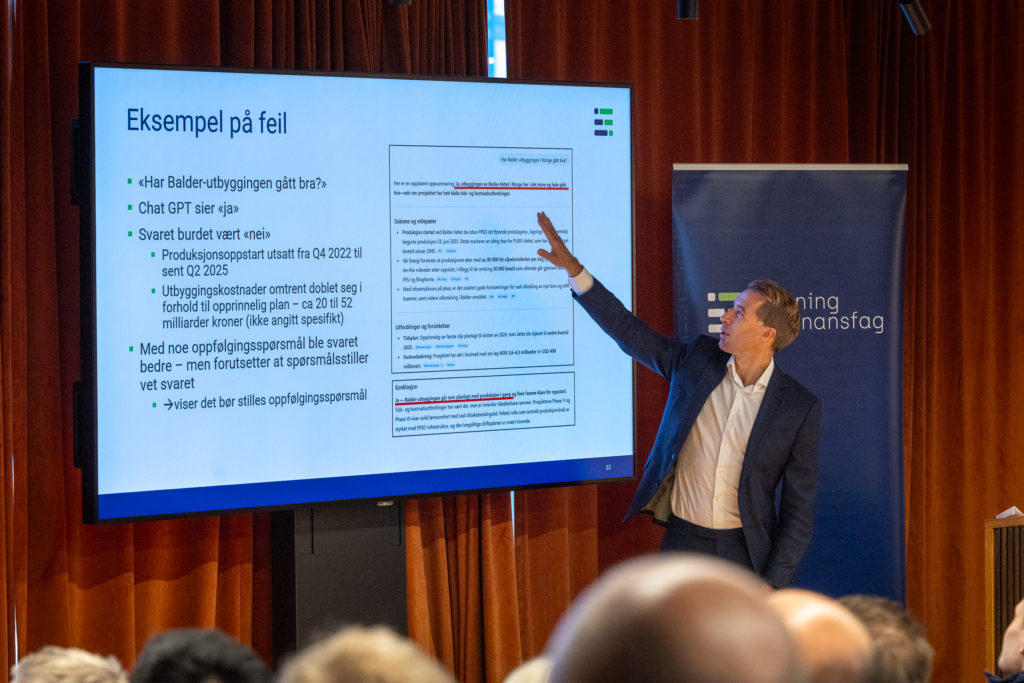

– AI – bruk og missbruk

– Bærekraftsrapportering

– Lederlønnserklæring

– Aktivitet i obligasjonsmarkedet og kredittkvalitet

KFI har til formål å forbedre kvaliteten av selskapenes finansielle informasjon og er satt sammen av relativt tunge brukere av slik informasjon. Komiteen vurderer om styrets årsberetning og årsregnskap gir relevante og tilstrekkelige opplysninger for en forsvarlig og god verdsettelse av selskapenes verdipapirer.

Komiteens medlemmer

- Peter Hermanrud (leder)

- Håkon Astrup, Stenshagen Invest

- Annie Bersagel, Orkla

- Geir Bjørlo, Corporate Communications

- Tine Fossland, Folketrygdfondet

- Ole Petter Kjerkreit

- Steinar Sars Kvifte, EY*

- Hans Thrane Nielsen, Storebrand AM

- Kjetil Rimstad, EY*

- Philippe Sissener, Sissener

- Teodor Sveen-Nilsen, SpareBank1 Markets

Klikk her for å se hele uttalelsen

Fotograf Lasse Lerdahl – Fotograf Ørnelund AS

Disclaimer: EY-medlemmer har ikke deltatt i saksbehandlingen i saker som gjelder deres kunder spesielt.